Forschung an der Professur für BWL, insb. Finanzierung

Forschungsprofil

Übergeordnetes Ziel der Forschung ist ein ganzheitliches Verständnis von individuellen Finanzentscheidungen und deren Auswirkungen auf Finanzmarktpreise sein. Konkret orientiert sich die Forschung im Bereich Behavioral und Sustainable Finance an folgenden drei Fragen, welche mittels Laborexperimenten, Feldstudien und Kapitalmarktdaten untersucht werden:

- Wie verarbeiten Individuen Informationen?

- Welche Auswirkungen haben diese Verhaltensmuster auf die Entscheidungen von Investoren?

- Wie wirkt sich dieses Investorenverhalten auf Marktpreise aus?

Diese verhaltenswissenschaftliche Perspektive auf den Bereich Finance hat in den letzten Jahren stark an Bedeutung gewonnen, da die klassische Annahme rationaler Marktakteure von Forschung, Politik und wirtschaftlichen Akteuren zunehmend in Frage gestellt wurde. Das Forschungsgebiet bietet jedoch nicht nur viel akademisches Potenzial, sondern ist für viele Menschen von großer realer Bedeutung. Beispielsweise haben individuelle Entscheidungen im Bereich Altersvorsorge oder Immobilienfinanzierung große finanzielle Auswirkungen. Hier systematische Fehler zu erkennen und Verbesserungspotenziale zu erforschen kann folglich Leben und Wohlstand vieler Menschen stark verbessern. Zudem wirkt sich das individuelle Investorenverhalten auf Marktpreise aus, welche für viele Unternehmen eine große Relevanz für die Finanzierung ihrer Aktivitäten haben.

Publikationen des Lehrstuhlteams

- Birru, J., Mohrschladt, H., & Young, T. (2026). Systematic mispricing of speculative stocks and the cross-sectional risk-return trade-off. Management Science, accepted for publication.

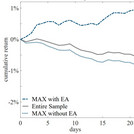

- Cannon, B., Mohrschladt, H. (2026). Swimming against the current: Contrarian retail trading. Journal of Financial and Quantitative Analysis, accepted for publication.

- Lohmeier, N., Mohrschladt, H. (2026). A catering theory of earnings guidance: Empirical evidence and stock market implications. Journal of Financial and Quantitative Analysis, accepted for publication.

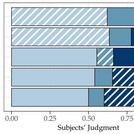

- Mohrschladt, H., Baars, M., & Langer, T. (2024). Belief updating beyond the two-state setting. Management Science, 70 (10), 6761-6777.

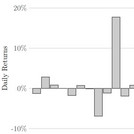

- Baars, M., & Mohrschladt, H. (2024). Preferences for maximum daily returns. Journal of Economic Behavior and Organization, 220, 343–353.

- Bruttel, L., Friehe, T., & Rehm, L. (2024). Legal compliance and detection avoidance: Results on the impact of different law-enforcement designs. Review of Law & Economics, 21(2), 157-197.

- Büsing, P., Mohrschladt, H., & Siedhoff, S. (2024). Decomposing momentum: The forgotten component. Journal of Banking and Finance, 168, 107292.

- Mohrschladt, H., & Siedhoff, S. (2024). The valuation of loss firms: A stock market perspective. Abacus, 60(4), 752-776.

- Baars, M., & Mohrschladt, H. (2021). An alternative behavioral explanation for the MAX effect. Journal of Economic Behavior and Organization, 191, 868–886.

- Mohrschladt, H. (2021). The ordering of historical returns and the cross-section of subsequent returns. Journal of Banking and Finance, 125, 106064.

- Mohrschladt, H., & Schneider, J. (2021). Idiosyncratic volatility, option-based measures of informed trading, and investor attention. Review of Derivatives Research, 24(3), 197–220.

- Mohrschladt, H., & Schneider, J. (2021). Option-implied skewness: Insights from ITM-options. Journal of Economic Dynamics and Control, 131, 104227.

- Baars, M., Cordes, H., & Mohrschladt, H. (2020). How negative interest rates affect the risk-taking of individual investors: Experimental evidence. Finance Research Letters, 32, 101179.

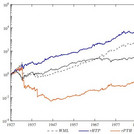

- Mohrschladt, H., & Langer, T. (2020). Biased information weight processing in stock markets. Journal of Empirical Finance, 57, 89–106.

- Mohrschladt, H. (2018). The impact of size and book-to-market among paired stocks. Journal of Asset Management, 19(6), 384–393.

- Mohrschladt, H., & Nolte, S. (2018). A new risk factor based on equity duration. Journal of Banking and Finance, 96, 126–135.

- Kajüter, P., Nienhaus, M., & Mohrschladt, H. (2015). Chancen- und Risikoberichterstattung nach DRS 20 — Berichtspraxis und Anwendungserfahrungen bei DAX- und MDAX-Unternehmen. Die Wirtschaftsprüfung (WPg), 68(11), 514–525.